勉強中のシバくん

勉強中のシバくん今の自動車保険って、本当にこのままでいいのかな?

そんなふうに感じたら、見直しを検討するタイミングじゃよ。

保険は毎年自動で更新されることが多いから、何も考えずにそのままにしておくと、気づかないうちに高い保険料を払い続けているかもしれんじゃよ。

今回は、自動車保険を見直すベストなタイミングと、無駄をなくす節約のコツを、やさしくわかりやすく紹介します。

「自分に合った保険を、なるべく安く見つけたい!」という人に向けて、便利な一括見積もりサービスも紹介しています。ぜひ最後まで読んで、保険の見直しに役立ててください。

自動車保険は定期的に見直すべきなのか?

自動車保険は、1年ごとの契約更新が基本です。でも、そのまま更新していると、次のような損をしてしまうことがあります。

- ・もっと安い保険があるのに気づかない

- ・車の使い方が変わっても補償がそのまま

- ・必要のない特約(オプション)をつけたまま

たとえば、通勤で車を使わなくなったのに、通勤用として保険を契約していると、保険料が高いままです。また、家族構成が変わったときや、年間走行距離が減ったときも、保険の条件を変えたほうがよいケースが多いです。

つまり、自分の状況に合った保険内容にすることで、無駄な出費を減らせるのです。

とくに、複数の保険会社を比べて選べる一括見積もりサービスを使えば、今より安くて自分に合った保険をすぐに見つけることができます。

見直しに最適なタイミング|この3つの時期が狙い目!

自動車保険を見直すなら、タイミングがとても大切です。ここでは、とくに見直しに向いている3つの時期を紹介します。

① 保険の更新前(契約終了日の1〜2ヶ月前)

いちばんおすすめのタイミングは更新前です。契約の終了日が近づくと、保険会社から更新のお知らせが届きます。このときに、他社の保険と比較してみることで、大きな節約につながることがあります。

② 車の使い方が変わったとき

たとえば「通勤で使わなくなった」「子どもが免許を取って乗り始めた」など、車の使い方に変化があったときも、見直しのチャンスです。補償内容を変えたり、年齢条件を見直すことで、保険料が安くなることがあります。

③ ライフスタイルが変わったとき

結婚や転職、引っ越しなどで生活環境が変わったときも、保険内容の見直しがおすすめです。たとえば、同居する家族が運転するなら「運転者の範囲」を広げる必要があるかもしれません。

これらのタイミングで保険を見直すことで、ムダな保険料をカットできるチャンスが生まれます。更新のタイミングを逃さず、一度は一括見積もりサービスで他社のプランもチェックしてみましょう。

見直しのコツ|どこをどう見直すべきか?

自動車保険を見直すときは、どこをチェックすればいいか迷う人も多いと思います。ここでは、保険を見直すときのコツを3つに分けてわかりやすく解説します。

① 基本契約の補償内容を見直す

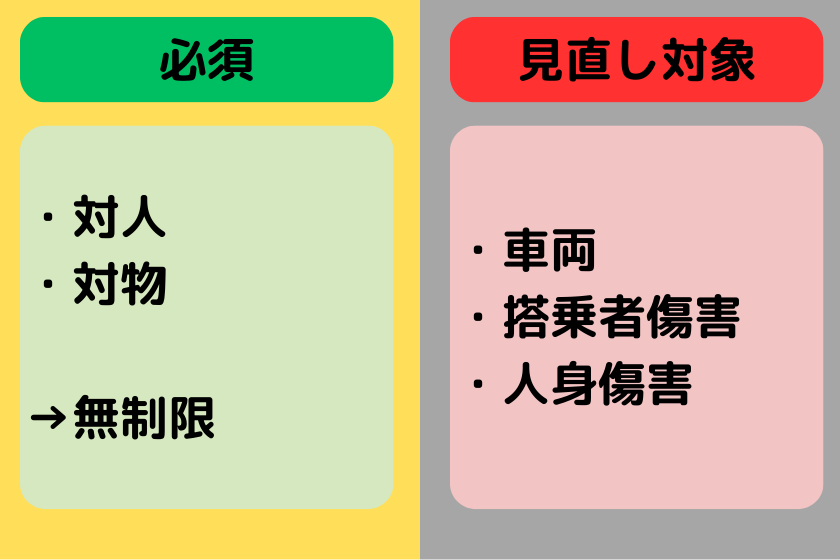

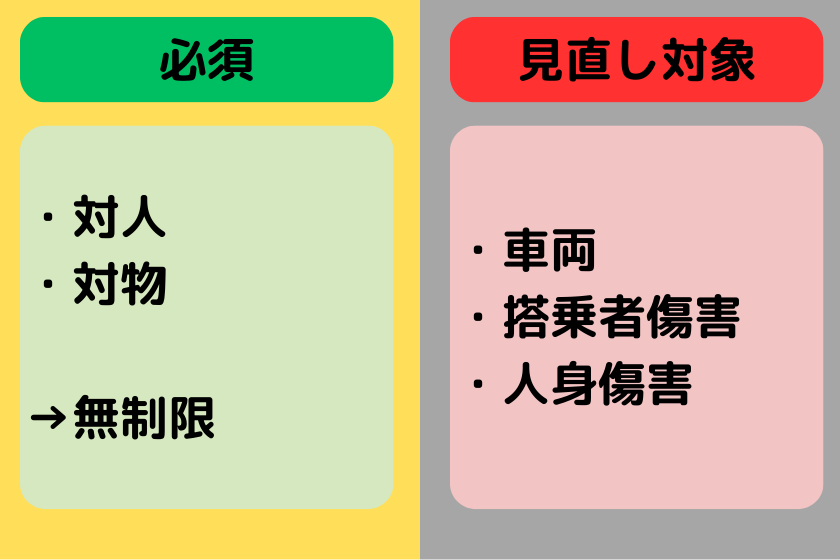

「保険料が安い=お得」と思いがちですが、補償内容が足りないと、いざというときに自分で大きなお金を払うことになります。加害者も被害者も人生が破綻する可能性がある対人・対物については、無制限で加入するのは必須でしょう。

一方、対人・対物以外の車両保険や搭乗者傷害保険、人身傷害保険などの補償については、検討の余地はあります。

②特約を見直す

自動車保険には、基本の補償にくわえて、いろいろな特約(オプション)をつけることができます。

でも、よく見てみると「これ、本当に必要かな?」と思う特約がついていることもあります。

たとえば、以下のような特約があります

- ・弁護士費用特約:事故の相手とトラブルになったとき、弁護士に相談・依頼できる

- ・ファミリーバイク特約:原付バイク(125cc以下)の事故にも対応

- ・個人賠償責任特約:日常生活で他人にケガをさせたときなどの補償

どれも便利な補償ですが、すでに他の保険(火災保険・共済など)でカバーされていることもあります。

そのため、内容がかぶっていないか? 本当に必要か?を見直すことが、保険料をおさえるコツになります。

見直すときは、特約の名前や内容を一つひとつ確認するのがおすすめです。

③ 代理店を見直す

保険の契約方法には、代理店型とネット型があります。

- ・代理店型:人からの説明や手続きのサポートが受けられるが、保険料は高め

- ・ネット型:すべて自分で手続きする分、保険料が安くなる傾向

「サポートを受けたい人は代理店型」「コストを重視する人はネット型」など、自分に合ったタイプを選ぶことが大切です。

このように、必要な補償をしぼる+保険タイプを見直すことで、大きな節約ができる場合があります。

それぞれ、詳しく説明していきますね。

基本契約の補償内容を見直す

車両保険は本当に必要?|補償より“自己積立”のほうが合理的

自動車保険を見直す際に最も節約効果が大きいのが「車両保険」です。

車両保険とは?|自分の車の修理費を補償

- 事故・いたずら・台風・盗難などによる自車の損害をカバー

- 補償範囲が広いぶん、保険料が高額になりやすい

- 等級によっては、1回使うと翌年以降の保険料が大幅に上がることも

つまり、高い保険料を払っても、これまでに払った車両保険の保険料と、等級が下がることによって上がった保険料のことを考えると、「使ったら逆に損」になるケースが少なくないのが車両保険です。

実際の事故でどれくらい費用がかかる?

軽微な事故(バンパー・ドアのへこみなど)の修理費は、2万〜10万円程度で済むことが多く、毎年2〜3万円の車両保険を5年払えば、10万円以上貯まる=自己修理が可能な金額になります。

もし、保険に加入してすぐ10万円の修理費用が必要な事故(3等級ダウンする事故)をして、車両保険を請求したとします。

請求した時点では保険料はまだ1回しか支払っていないので、一見得したような気持ちになりますが、等級が3つダウンすると、次回以降の保険料が高くなります。元の保険料に戻るのに3年かかります。車両保険の保険料を支払っているのに、等級を下げられて、保険料が高くなるわけです。

車両保険を使うと、たとえ小さな修理でも等級がダウンする事故としてカウントされます。

たとえば10等級から7等級に下がると、元の等級(10等級)に戻るまでに3年かかり、その間は「事故あり割引」が適用されて保険料が上がります。

しかも、等級は毎年1つずつ上がっていく仕組みなので、最終的に20等級(最大割引)に達するまでの道のりも遠くなるというデメリットがあります。

この影響をトータルで見ると、1回の小さな事故でも、トータルするとで10万円くらいの余分な保険料を払うことになることもあります。

車両保険て、修理費用の先払いのような気がしませんか。

ローンなし&中古車なら不要なケースが大半

特に──

- 中古車や低年式の車に乗っている

- 車両価格がすでに低く、補償金額も少ない

- ローンが残っていない

という条件なら、わざわざ保険で守るほどの価値があるとは言えません。

守る価値がないというのは、「保険では守れない」という意味です。

ものすごく愛着があって、事故から守りたいと思っても、保険会社はその車の時価を計算した分しか払ってくれません。

保険に入る意味が、破産しないため、ということをもう一度考えてみると分かると思います。

あなたの車を修理するのに破産するほどではないなら、車両保険は不要でしょう。

車両保険の代わりに「修理積立」を

「毎年3万円を保険に払うくらいなら、その分を“万が一用の積立”にまわす」というのも賢い選択肢です。

事故リスクは年に1度もないのが一般的ですから、支出効率としては自己積立の方が高くなることも珍しくありません。年齢や地域、使用頻度によっても変わるため、明確なデータはありませんが、一般的には事故の発生率は1%未満と言われています。

もしあなたがこれまで何回も事故を起こしているなら、保険で安心するのではなく、安全運転を心がけることを優先すべきです。そうすれば、保険料の節約や株式への投資などよりもよっぽど効果があるでしょう。

人身傷害保険と搭乗者傷害保険の違い|なぜ搭傷保険は不要なのか?

任意保険に加入する際、よく見かけるのが「人身傷害保険」と「搭乗者傷害保険」という2つの補償。

どちらも「事故でケガをしたときの補償」で、代理店からは両方入っておくことを勧められると思いますが、内容や仕組みは大きく異なります。

人身傷害保険とは?|実際にかかった損害を補償

- 運転者・同乗者が事故でケガをした場合に実費(治療費・休業損害など)を補償

- 過失割合に関係なく、自分の保険で自分を守れる

- 補償範囲が広く、現代の自動車保険ではほぼ必須レベル

- ただし、家族(※)を乗せることがなく、生命保険で自身の怪我の補償がある場合は検討の余地あり

※父母・配偶者・子以外であれば、同乗者でも「対人保険」の対象になります。

搭乗者傷害保険とは?|定額払いの“お見舞い金”的存在

- 事故でケガをした場合、あらかじめ決まった金額(例:入院1日5,000円)を受け取れる

- 支給額は実際の損害額とは無関係

- 他の保険と補償が重複することが多い

なぜ搭乗者傷害保険はいらないのか?

結論として、人身傷害保険があれば十分だからです。

搭乗者傷害はあくまで“おまけ的”な補償であり、人身傷害と重複して保険料だけがかさむケースが大半。

実費でかかった費用以外に、通院・入院したら別で支払われるため、得した気分になるかもしれませんが、そもそも事故をして得しようと思うことがナンセンスです。

また最近では、特にネット型保険では初期設定で搭乗者傷害が付いていないプランも増えています。

重複する保険=固定費のムダ

「似たような補償が2つある場合、どちらかを外す」という視点は、保険見直しの基本です。

とくに補償内容が理解しづらい搭乗者傷害は、外しても問題ない人がほとんどです。

特約を見直す

自身や家族の環境変化などで変更が必要な、年齢条件特約や運転者限定特約などは、当然見直しが必要です。

代理店型の保険で契約している場合は、当然、代理店が確認してくれるでしょう。ネット型で契約している方は、保険証券を見ると、今どんな特約をつけているのか、確認することができると思いますので、チェックしましょう。

特約については、状況の変化に応じて見直すので、ここでは省略します。

ただ、見直しのコツとして1点だけ。他の保険との重複について改めて確認をすべきです。

重複契約のチェック

よくあるのが、個人賠償責任保険です。

この保険は名前がさまざまなので、別物だと思って、複数契約するケースが多発しています。

「個人賠償責任保険」とわかりやすい名前もありますが、「自転車保険」「ゴルファー保険」「テニス保険」という名前だったり、火災保険や自動車保険に特約に付いていたり、隠れた契約が多いです。クレジットカードに付帯されているものもあったりします。

さらに、生計を共にする家族であれば、1つの契約で全員が被保険者になります。

個人賠償責任の補償内容は変わりません。例えば、ゴルファー保険だと、個人賠償の内容以外に、ホールインワンであったり、クラブなどが壊れたときの用具の補償がついていますので、「個人賠償責任」の補償内容はつけなくていいのです。

チェックするポイントとしては、家族が入っている保険も含めて、自動車保険はもちろん、すべての保険で、「個人賠償責任」を補償する保険にお金を払っていないか、の確認です。重複している場合は、1つだけにすればいい。

すべての保険会社の個人賠償の契約や特約の費用を比較したわけではないので、もしかしたら例外があるかもしれませんが、一番お得なのは、自動車保険につける「個人賠償責任特約」です。

代理店を見直す

自動車保険を契約するとき、多くの人が選ぶのが「代理店型」か「ネット型(ダイレクト型)」かという2つの方式です。

多少のメリット・デメリットはありますが、ちょっとの知識さえあればネット型が圧倒的に有利です。

代理店型|サポートは手厚いが、割高になりやすい

- 店舗や営業担当を通じて契約

- 対面相談が可能で、保険が苦手な人でも安心

- その分人件費や店舗費が保険料に上乗せされる

「担当者に任せたい」「高齢の親の契約」など、手厚いサポートが必要な場合には有効ですが、代理店手数料が発生することもあり、保険料は割高になります。

ネット型(ダイレクト型)|コスト重視ならこちら一択

- ネット上で自分で契約・更新ができる

- 補償内容もカスタマイズできて非常に安い

- 対応や見積もりが早く、24時間受付のサービスも多数

不安なときは、電話やチャットサポートもあり、「自己解決力」がある人には最適です。代理店手数料もカットできるため、経済的です。

事故があったときのサポートに差はある?

保険というのは、お金を払ってもすぐに満足か不満足かを判断できるものではありません。事故を起こして、保険金を請求する際にはじめて分かるものです。

安い保険に入っていると、事故を起こしたときもちゃんと対応してくれないんじゃないだろうか。

ネット型の保険の話をする際によく出てくる心配ですが、保険会社の対応は、代理店型もネット型も同じです。

代理店型の大きな保険会社だと、24時間対応してくれると思っている人も多いですが、24時間対応しているのは、電話がつながって、保険請求の受付をするだけで、事故対応は基本的には平日日中になります。

そういう意味では、ネット型であっても、ほとんどの損保会社で24時間受付は可能です。

事故サポートに差があるとすれば、代理店の対応になります。

前項で「自己解決力」がある人にはネット型がいいと説明しましたが、何も特別な知識や経験が必要なわけではありません。

例えばよくあるのが、生命保険の担当が損害保険も対応しているので、一緒に入っているパターンだと、事故を起こして電話をしても、代理店が代わりにコールセンターに電話するくらいしかできません。コールセンターに電話するくらいなら、誰でもできます。

中には夜間も休日も関係なく、お客さまから事故の電話があれば、現場に急行したり、対応のアドバイスをしたり、頼りになるプロ代理店もいます。本来は契約時だけでなく、事故発生時もサポートをするから、高い代理店手数料が加味されているのですが、残念ながら、手数料に見合う仕事をしてくれる代理店は少ないでしょう。

事故を起こしてしまったら──

- けが人の救護(安全な場所に移動したり、救急車を呼ぶ)

- 警察へ連絡

- 相手側と連絡先の交換

- 保険会社へ連絡(コールセンタでOK)

事故当日にすぐやらないといけいないのは、これくらいです。

保険会社へ連絡すれば、後の対応も教えてくれます。

代理店がいなくてもできますよね。

つまり、ほんの少しの知識さえあれば、ネット型でもまったく困ることはないのです。

保険料の差は年間2〜3万円以上も

同じ補償内容でも、代理店型とネット型では年間2〜3万円以上差が出ることも珍しくありません。

これは代理店が介入しないことで削減される手数料の差額です。

筆者は会社員時代、勤務先の団体割引が使って安くなっていたのですが、会社を辞めて、ネット型に変更したら、1万円以上安くなりました。いくら団体割引があったとしてもネット型の方が断然安いです。

見直し=ネット型に切り替えるだけで大きな効果があると言えるでしょう。

次のパートでは、これまでの見直し項目を総まとめし、どれだけ節約できるのかの試算を行っていきます。

見直しを簡単にする方法|一括見積もりサービスの活用

自動車保険を見直すといっても、たくさんの保険会社を自分で調べるのは大変ですよね。

そこで便利なのが、自動車保険の一括見積もりサービスです。

一括見積もりなら、一度の入力で複数の保険会社から見積もりが届くので、自分に合った保険をカンタンに比較できます。

一括見積もりサービスのメリット

- 保険料の安い会社がすぐにわかる

- 補償内容を比較できて、ムダがなくなる

- ネットから申し込みもできて、手続きがラク

しかも、サービスはすべて無料。利用するだけで、保険料が年間数万円安くなったという声も多いです。

「とりあえず比べてみたい」という人でもOK。無理に契約しなくても大丈夫なので、気軽に使ってみましょう。

\インズウェブの自動車保険一括見積もりを無料で実施する/

よくある見直しの失敗例とその対策

自動車保険を見直すときに、間違った判断をしてしまうと、かえって損をすることもあります。ここでは、よくある失敗例と、その対策をわかりやすく紹介します。

① 見直しのタイミングを逃す

「あとでやろう」と思っているうちに契約が更新されてしまい、結局そのまま高い保険料を払い続けてしまう人も多いです。

対策:保険の更新時期は事前にチェックし、1ヶ月前には見積もり比較をしておきましょう。

② 車の使い方が変わっているのに気づいていない

「前と同じ内容で大丈夫」と思っていると、実際の使い方に合っていない保険になっていることも。たとえば、通勤で使わなくなったのに、通勤用の契約のままだったり、ゴールド免許になっているのに、申請していなかったり。

対策:車の使い方や運転者の範囲、年間走行距離、免許証の色などが変わっていないか、きちんと確認しましょう。

こうした失敗を防ぐためにも、一括見積もりサービスでいくつかの保険会社を比較しながら、必要な補償がそろった保険を選ぶのが安心です。

見直すだけでいくら節約できる?平均相場から試算してみよう

ここまで紹介してきた見直しポイントを実践することで、どれくらいの節約効果があるのか? 実際の金額ベースで試算してみましょう。

① 代理店型 → ネット型への切り替え

年間保険料:約5万円 → 約3万円

→ 年間2万円の節約

② 車両保険を外す

年間保険料:約2万〜3万円分の削減

→ 車両保険は“使いにくい”補償の代表格

③ 搭乗者傷害保険などの不要特約をカット

特約費用:数千円〜1万円前後

→ 人身傷害保険があればカバーできる

合計試算|年間の節約額は?

| 見直し項目 | 節約額の目安 |

|---|---|

| ネット型への切り替え | 約20,000円 |

| 車両保険を外す | 約20,000〜30,000円 |

| 不要な特約のカット | 約5,000〜10,000円 |

合計で年間約3万〜6万円の節約が期待できます。

5年スパンで見ると?

この見直しによって、年間3万〜6万円の差になる可能性も。

もし年間3万円の削減になったとしたら、FIRE達成の時期が6ヶ月以上早くなります。(月間約10万円の貯蓄をしている場合)

浮いた3万円を投資に回すことで、さらに早くなる可能性もあります。

まさに“保険に入りすぎている”ことで失われていたお金ですね。

まとめ|自動車保険は「削っていい保険」の代表格

自動車保険は、毎年なんとなく更新している人が多い分、見直すだけで大きな節約につながる支出です。

しかも、削るのは「安心」ではなく「ムダな補償」。

見直しのポイントは次のとおりです。

- 対人・対物は無制限でしっかり備える

- 車両保険や搭乗者傷害保険は、ライフスタイルに応じて不要ならカット

- ネット型保険に切り替えるだけで、保険料は年間数万円ダウン

結果として、安心感はそのままに、保険料だけを下げることが可能になります。

「保険で得しよう」と思わないことが節約の第一歩

保険は破産しないための“万が一”のための備えです。

「使わなきゃ損」「せっかくだから手厚く」が無意識にムダを生みます。

本当に必要なリスクにだけ備えるという考え方が、保険見直しの基本です。

まずは見積もりからでもOK

ネット型保険は5分ほどで複数社の見積もりが取れます。

いきなり契約変更しなくても、「今の保険が高いかどうか」知るだけでも価値があります。

ぜひ一度、自動車保険の見直しに取り組んでみてください。ムダな固定費を削って、自由に使えるお金を増やしましょう。

\インズウェブの自動車保険一括見積もりで比較してみる/